Il suffit que les banques rédigent leur “testament” :

Il suffit que les banques rédigent leur “testament” :

« La FBF prend acte de la proposition de la Commission européenne pour la mise en place d’un dispositif de prévention et de résolution des crises bancaires dans l’Union européenne. L’objectif est d’éviter à l’avenir le recours aux États et aux contribuables pour sauver une banque en difficulté.

Les modalités prévues pour organiser une liquidation ordonnée d’une banque vont dans le bon sens : préparation en amont par chaque banque d’un plan de redressement et d’un plan de résolution par le superviseur, intervention rapide du superviseur grâce à des pouvoirs élargis, et enfin la mise en œuvre du plan de résolution avec les moyens financiers nécessaires pour organiser la poursuite des activités essentielles ou la liquidation de la banque en difficulté.

Cet outil de résolution ne devrait cependant être mis en œuvre qu’en dernier ressort, c’est-à-dire lorsque les capacités d’absorption des pertes par les fonds propres du groupe sont épuisées. La réduction de la dette senior (obligations) ne devrait, en particulier, intervenir qu’en toute dernière extrémité, dans la phase liquidative, afin de ne pas perturber le financement des entreprises bancaires européennes. » [Fédération Bancaire Française, 6 juin 2012, CP]

« La loi de réforme bancaire proposera donc un puissant régime derésolution des crises bancaires. Il s’appuiera sur trois dispositions : la mise en place de plans de résolution dans chaque banque, décrivant ex ante comment préparer l’intervention des pouvoirs publics en cas d’urgence, pour organiser une résolution ordonnée. » [Pierre Moscovici, 15 novembre 2012, AMF]

Bien évidemment, ces « plans » jamais testés sont des leurres : imagine-t-on avoir le temps de transférer des milliards d’actifs dans un contexte de faillite d’une mégabanque voire de plusieurs en cas d’écroulement des marchés financiers, alors que la population se massera dès le lendemain pour retirer son argent ? Dans un contexte de panique sur une énorme institution privée Too Big To Fail, le résultat sera le même pour Tepco à Fukushima et pour BNP Paribas : quels que soient les « plans » préparés par l’institution privée, c’est la collectivité qui sera en première ligne.

On retrouve le problème intellectuel fréquemment rencontré : on essaie de prévoir les conséquences de la prochaine catastrophe sans prendre des mesures radicales pour l’empêcher. Comme si on s’occupait uniquement de rédiger des “testaments de centrale nucléaire” prévoyant la distribution d’iode à la population au lieu de créer des enceintes de centrales plus sûres…

Il est impossible de séparer physiquement :

Il est impossible de séparer physiquement :

Quand on parle de séparation, on ne parle que de la banque d’investissement et de la banque de marché (tenue de marché secondaire, courtage, achats sur le marché primaire…). La banque de financement (prêts aux entreprises) doit rester dans la partie banque de détail pour former une banque commerciale traditionnelle (banque de dépôt et de crédit).

Pour le reste, si on peut cantonner, on peut évidemment scinder…

« Certains prétendent que de telles propositions [de séparation des activités] sont irréalistes. Il est difficile de voir pourquoi. La réglementation prudentielle existante établit des distinctions entre les différents types d’activités bancaires pour la détermination des exigences de fonds propres.» [Mervyn King, gouverneur de la Banque centrale d’Angleterre, 20 octobre 2009, Discours à Edimbourg]

« Quand j’ai proposé publiquement la séparation complète des activités il y plus de deux ans, l’une des choses qu’on me répondait à l’époque était que tout cela était très bien, semblait bon, mais qu’en pratique, on ne pouvait pas réaliser cette séparation. Mais bien sûr, cet argument est désormais obsolète, puisqu’un cantonnement vise précisément à séparer. Donc, si vous pouvez cantonner, vous pouvez également avoir une séparation structurelle complète.» [Lord (Nigel) Lawson, ministre des Finances de Margaret Thatcher entre 1983 et 1989, 11 avril 2011, BBC]

Nous ne pouvons être les seuls à le faire :

Nous ne pouvons être les seuls à le faire :

« Le groupe souligne le risque qui consisterait, pour un pays européen, à adopter isolément et sans coordination une réforme bancaire. Dans un contexte d’union bancaire, une telle « balkanisation » du paysage bancaire serait non seulement absurde, mais également nuisible à l’intégration européenne. […] De telles mesures n’auraient donc de sens que si elles étaient appliquées au niveau du G20. » [Rapport Pébereau de l’Institut Montaigne, octobre 2012 {NB. 5 membres du groupe de travail sur 15 sont des banquiers universels…}]

Autant dire que nous ne fermerons nos centrales nucléaires dangereuses que lorsque les Chinois et les Ukrainiens auront fait de même… Et encore, la situation est même pire : on propose en catimini une réforme française en retrait sur les propositions européennes !

Les Américains et les Anglais viennent pourtant d’adopter isolément et sans coordination leur propre réforme bancaire – autrement plus sérieuse que la nôtre…

« Il nous faut ainsi revenir vers plus de prudence. Par exemple, je suis complètement pour la séparation des activités bancaires. D’abord parce que l’Histoire parle : durant les soixante années où elle a été opérationnelle, il n’y a eu aucune grande crise bancaire, c’est quand même fabuleux. […] Et là, il peut rester un petit aspect local : je suis donc partisan de l’unilatéralisme pour commencer. » [Michel Rocard, mai 2012]

Les activités de marché financent la banque de détail :

Non. Au pire, par le passé, elles ont financé les bonus des traders et des dirigeants ainsi que les dividendes des actionnaires. La banque de marché a longtemps eu la rentabilité la plus élevée, mais la banque de détail dispose d’une rentabilité relativement élevée depuis une bonne quinzaine d’années. Les choses se sont évidemment inversées depuis la crise – l’activité de marché étant très volatile.

Le fait que des licenciements importants aient actuellement lieu dans la banque de marché montre bien où est le pôle actuel de pertes.

Ceci étant, selon une rumeur largement répandue sur la place de Paris, l’équipe dirigeante de la banque d’investissement d’une des mégabanques universelles souhaitait faire sécession du reste de la banque, car elle se considérait comme beaucoup plus profitable. Ce n’était bien entendu qu’une illusion due à la prise de risques inconsidérés sous couvert de la garantie implicite de l’État, qui s’est terminée par d’énormes pertes de marché. Les mêmes ne sont désormais plus aussi empressés de se séparer, conscients de leur situation avantageuse et asymétrique – pile ils gagnent, face ils ne perdent pas…

Les dépôts des Français ne financent pas les activités spéculatives :

Les dépôts des Français ne financent pas les activités spéculatives :

« Il faut rappeler que les dépôts des Français ne financent pas les activités spéculatives car ils sont inférieurs de quelque 400 milliards aux 1 900 milliards de crédits faits par les banques dans notre pays. » [Frédéric Oudéa, PDG de la Société Générale, 15 juin 2012, La Tribune]

« Les banques pourront continuer à financer les PME et les particuliers. Mais il faut pour cela, que les banques françaises aient suffisamment de dépôts dans leurs bilans. Aujourd’hui le total des crédits à l’économie s’élève à 1 920 Md€ pour seulement 1 500 Md€ de dépôts.

Pas un centime de l’épargne des Français ne finance donc autre chose que l’économie française. Nous sommes même obligés chaque année d’aller chercher un complément de ressources pour financer ces crédits. La nouvelle réglementation impose aux banques d’avoir plus de dépôts et change en profondeur le modèle actuel. » [Frédéric Oudéa, PDG de la Société Générale, 16 juillet 2012, La Croix]

« Les banques prêtent aux agents résidents beaucoup plus qu’elles ne collectent de dépôts. Les dépôts des ménages et des entreprises français sont donc intégralement utilisés pour le financement de l’économie française. En réalité, les banques françaises doivent même faire appel à des financements de marché pour assurer le niveau requis de crédits à l’économie réelle. » [Rapport Pébereau de l’Institut Montaigne, octobre 2012 {NB. 5 membres du groupe de travail sur 15 sont des banquiers universels…}]

« Il y a autre chose que j’ai en tête, c’est que la banque, c’est une industrie ; une industrie [dont] le total des crédits en cours accordés aux entreprises atteint 800 milliards d’euros. » [Pierre Moscovici, 8 octobre 2012,L’Expansion]

Encore des propos largement manipulatoires… Rappelons que les établissements de crédit financent les crédits de deux façons.

La première est simple : ils empruntent de l’argent, soit à d’autres banques, soit à des investisseurs, et le re-prêtent plus cher. Ils recyclent alors simplement de l’épargne préexistante.

La seconde est non intuitive, mais fondamentale : ils créent la monnaie tout simplement en accordant des crédits – monnaie détruite au moment du remboursement des crédits. Ainsi, tant qu’il y a une demande jugée solvable, les banques ont la possibilité de créer tout l’argent qu’elles veulent – elles ne peuvent jamais en manquer pour financer l’économie réelle !

« Les particuliers – même paraît-il certains banquiers – ont du mal à comprendre que les banques aient le pouvoir de créer de la monnaie ! Pour eux, une banque est un endroit où ils déposent de l’argent en compte et c’est ce dépôt qui permettrait à la banque de consentir un crédit à un autre client. Les dépôts permettraient les crédits. Or, cette vue n’est pas conforme à la réalité, car ce sont les crédits qui font les dépôts. » [Banque de France,La Monnaie et la Politique monétaire, 1971]

« Les banques commerciales créent de l’argent de comptes bancaires chaque fois qu’elles consentent un prêt, tout simplement en inscrivant de nouveaux dollars dans leurs livres, en échange d’une reconnaissance de dette de l’emprunteur. » [Fed de New-York]

« C’est une erreur de croire que le crédit des banques est créé par le versement d’argent aux banques [NdR : par les dépôts]. Un prêt créé par la banque constitue un ajout significatif au volume d’argent de la communauté. » [Encyclopædia Britannica, 14ème édition]

« Chacun sait inconsciemment que les banques ne prêtent pas d’argent. Quand vous prélevez de l’argent de votre compte épargne, la banque ne vous dit jamais que vous ne pouvez pas faire ça parce que l’argent a été prêté à quelqu’un d’autre. » [Mark Mansfield, économiste et auteur]

« La Banque crée de l’argent à partir de rien. » [William Paterson, fondateur de la Banque d'Angleterre, 1694]

Ainsi le schéma réel est :

- les banques créent de la monnaie puis la prêtent ;

- la monnaie se retrouve alors (évidemment) sur les comptes de dépôt et d’épargne.

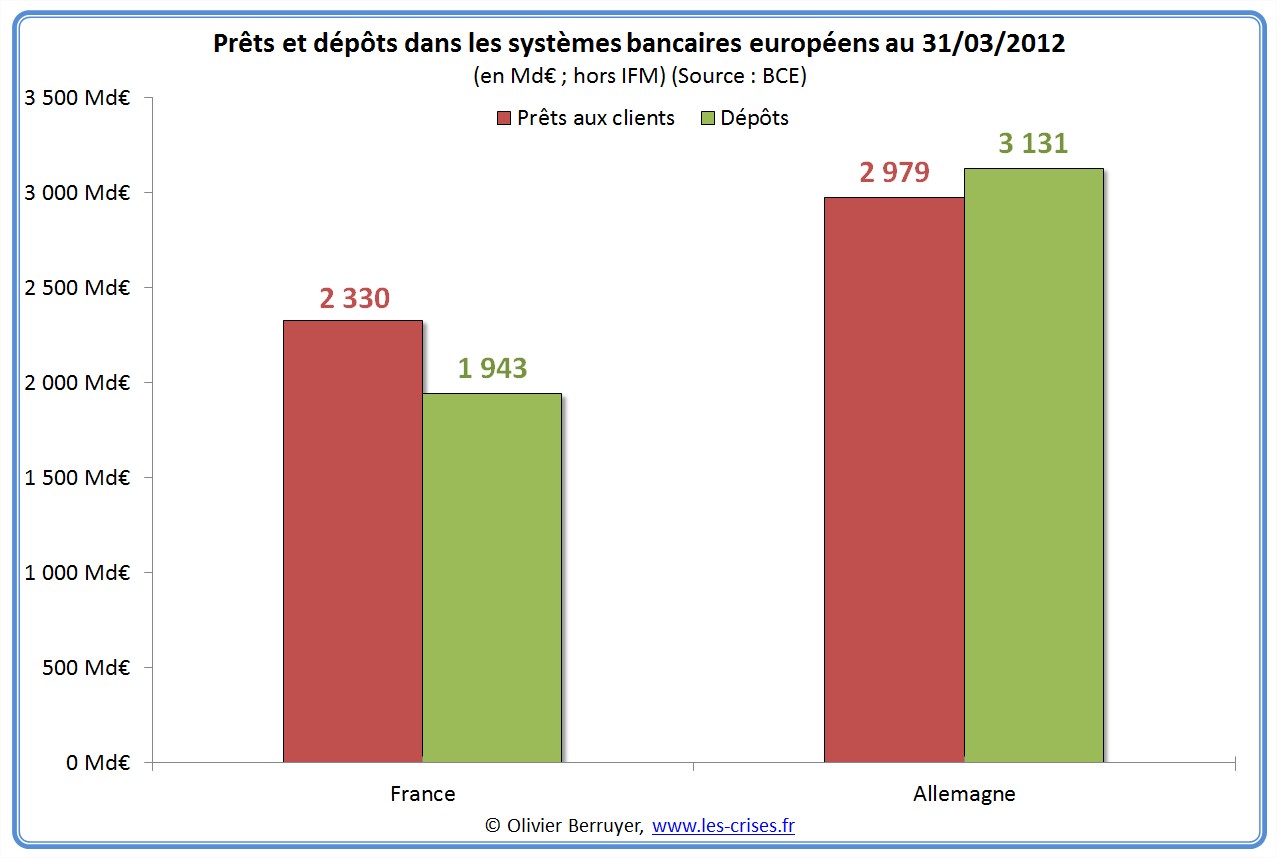

Suivant l’organisation de l’épargne dans le pays, une partie des dépôts peut alors quitter le système bancaire national, pour s’épargner auprès d’autres acteurs (assureurs, banques étrangères…). C’est pour cela qu’on peut assister à un déséquilibre entre prêts et dépôts dans les banques, comme nous l’avons vu pour BNP Paribas. C’est en fait le cas de l’ensemble du système bancaire français :

Le lobby bancaire explique souvent qu’il y a un déséquilibre en France, contrairement à l’Allemagne :

et donc qu’il ne faut pas séparer les activités de marché, car nos pôvres banques ont besoin d’aller se financer sur les marchés – sans quoi elles devront diminuer les prêts accordés. Cette menace explicite a été brandie plusieurs fois.

Écoutons le gouverneur de notre banque centrale, à l’Assemblée Nationale :

Atypique ? Or, c’est un double mensonge.

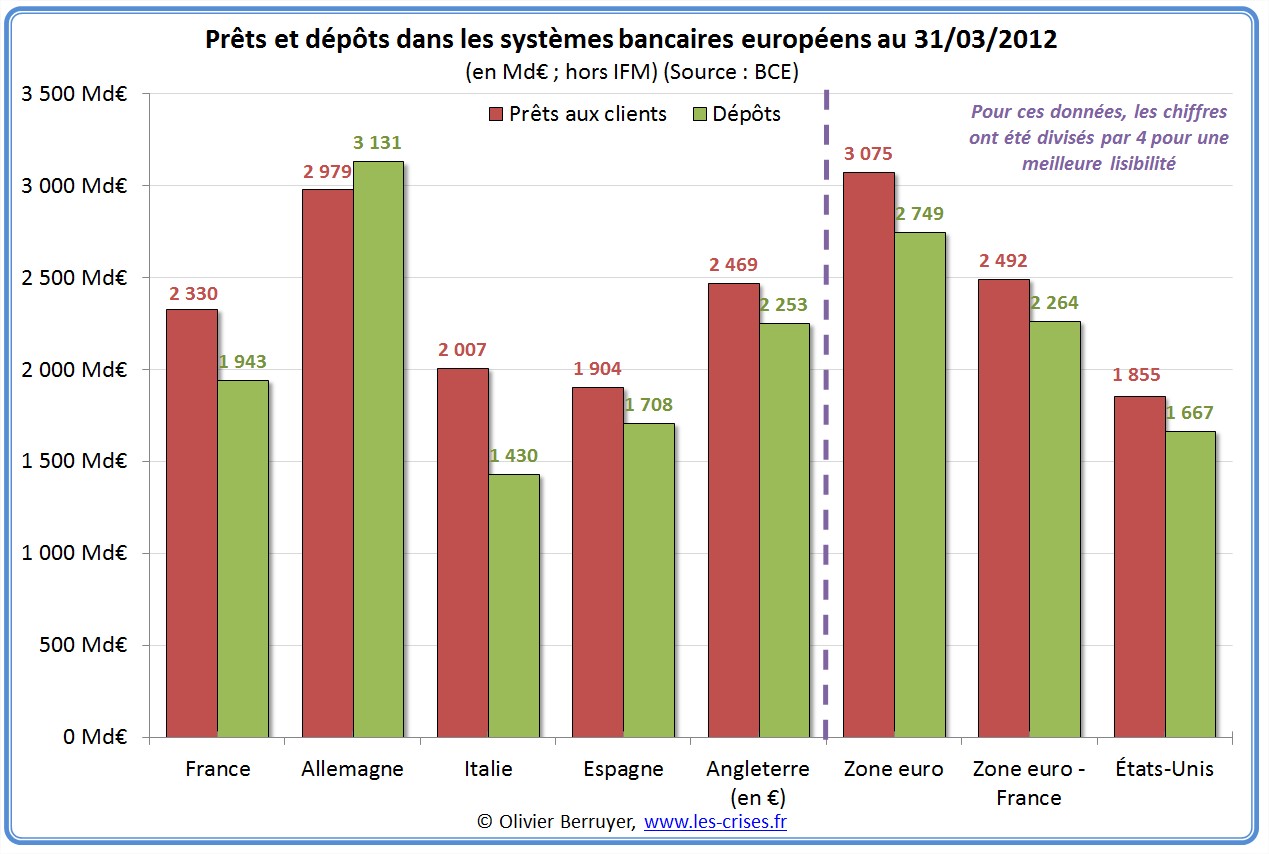

Primo, voici la situation de la plupart des grands pays :

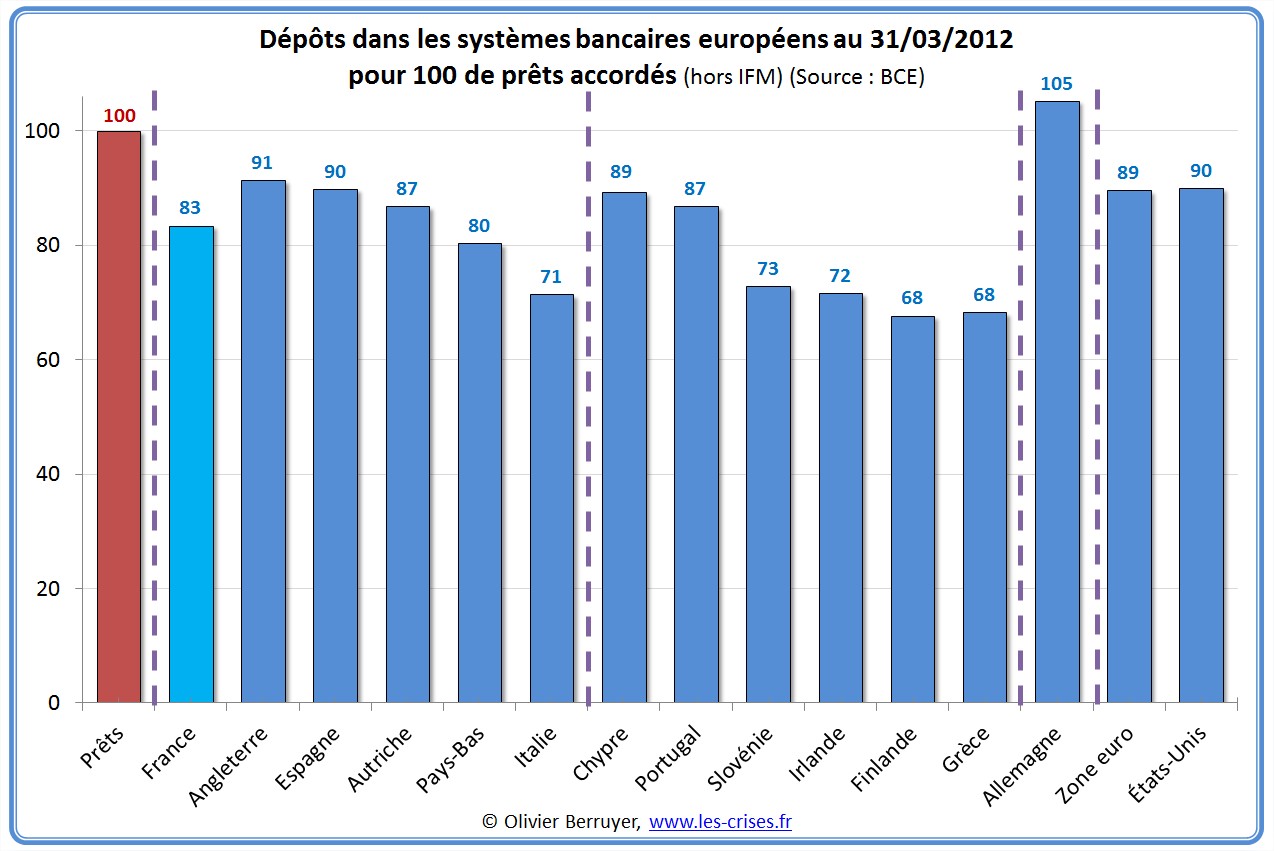

et si on met sur une même base de 100 de prêts :

Bref, le fait que les dépôts soient inférieurs aux prêts est une constante du monde moderne – seule l’Allemagne fait exception en raison de ses excédents commerciaux gigantesques.

Donc premier mensonge, il n’y a aucune particularité française, comme on veut nous le faire croire.

En fait, c’est logique : les banques créent la monnaie en prêtant, et cette monnaie revient évidemment dans les dépôts (“les crédits font les dépôts”, cela s’est passé de la même façon quand la BCE a prêté 1 000 milliards aux banques). Mais évidemment, une fois sur les comptes bancaires, une partie de l’argent fuit, en particulier dans d’autres formes de placements, type assurance vie. Et donc, il y a au final moins de dépôts que de prêts.

Mais ce n’est en rien un problème ! Il suffit aux banques d’emprunter sur les marchés un bout de cette épargne (les assureurs vont ainsi placer un peu de l’assurance vie ne obligations de banques – et la boucle est bouclée). Les banques résolvent ainsi simplement ce problème en empruntant des liquidités soit aux autres banques, soit sur les marchés financiers, soit à la Banque centrale.

Et le deuxième mensonge, manipulateur, consiste à faire croire, en jouant sur les mots, que si on a séparé les “activités de marchés” (les traders qui spéculent), les banques commerciale ne pourront plus aller sur “les marchés” (pour emprunter de l’argent), ce qui n’a juste rien à voir.

Bien évidemment, après une scission, les banques commerciales auront évidemment toujours accès à ces différents marchés pour se financer. Mieux encore, débarrassées de l’effrayant casino, les banques de dépôts (et de crédit) trouveront évidemment plus facilement à se financer et pour moins cher – des milliers de traders n’ont jamais rassuré un prêteur…

Dernier point : on a également vu avec l’exemple du bilan de BNP Paribas que les activités de trading présentent la même caractéristique (plus d’actif que de passif), ce qui augmente encore plus le besoin de liquidités de la banque. Cet argument se retourne donc facilement contre leur émetteur : scinder les banques, c’est soulager le besoin de liquidités de la banque de dépôt…

Quand on cesse de jouer sur les mots, on voit bien que les banques de dépôts sont exposées au risque du trading. Le problème n’est pas de savoir si les dépôts “financent” le trading, c’est de savoir si le trading peut faire disparaître les dépôts en faisant couler la banque, et la réponse est, hélas, évidemment affirmative…

Les banquiers ont été échaudés en 2008, et sont plus prudents :

Les banquiers ont été échaudés en 2008, et sont plus prudents :

« Les mecs ne sont pas totalement idiots. Ils tiennent à leur job, ils tiennent à leur boite. Et je crois qu’ils ont arrêté l’ensemble de ces âneries. Voilà. Et que donc cela ne se reproduira pas. » [Stéphane Soumier, journaliste économique, 7 décembre 2012, Arrêts sur Images]

C’est tout simplement faux. Quelques progrès ont été faits, mais l’activité est intrinsèquement risquée, et il est impossible à une mégabanque de maitriser son propre bilan (de plusieurs centaines de milliards d’euros…), et donc, a fortiori, de maitriser celui de ses contreparties…

Il n’y a enfin aucune « idiotie » là-dedans, simplement de mauvaises appréciations de risques, bâties sur des croyances erronées. C’est finalement le même syndrome que celui du fumeur : on sait que la cigarette donne le cancer, mais on fume quand même, pensant que le cancer arrivera plutôt aux autres…

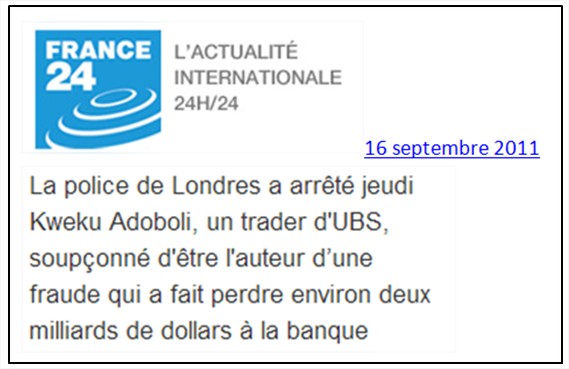

Enfin, cela s’est déjà reproduit depuis 2008, et plusieurs fois…

« Ce qui tient en otage les gouvernements, […] c’est la cohabitation de deux activités bancaires. Les gouvernements et les contribuables sont otages, non de la taille des banques, mais des risques excessifs pris par leurs activités de marché. […] Mais ce qui a fait sauter les banques ces dernières années, c’est une concentration excessive de risques sur titres, et non leurs activités de crédit. Ce sont les titres qu’avec la complicité des agences de notation, elles ont placées sur les marchés de capitaux.

J’ai abouti à la conviction que les gouvernements ne peuvent protéger les contribuables et leur propres finances publiques qu’en exigeant des banques universelles de se distancer tant comme actionnaires, que comme prêteurs, de leurs activités de banques de marché. La mentalité des banques de marché n’a pas changé. Elles sont de plus en plus proches du modèle des hedge funds. La preuve vient d’en être administrée, au cas où quelques esprits généreux croiraient encore que la prise de risque, les montants en cause et les bonus associés ont baissé de quelque manière que ce soit depuis la crise de Lehman. » [Georges Ugeux, banquier d’affaires, à propos de la fraude d’UBS, 19 septembre 2011, lemonde.fr]

La catastrophe financière semble être la règle avec les traders – sans même parler du risque d’écroulement de certains marchés…. Petit retour historique :

- 1995, Nick Leeson (1,3 Md€). – Employé à Singapour par la Barings, l’une des plus anciennes banques d’affaires britanniques, ce trader avait parié sur la hausse de l’indice boursier japonais et spéculé sur le cours du pétrole. Condamné à six ans et demi de prison, il a été libéré en 1999 pour bonne conduite. La Barings fut rachetée par la banque néerlandaise ING pour une livre symbolique.

- 1996, Toshihide Iguchi (743 M€). – Le montant total des opérations non autorisées réalisées sur le marché obligataire par ce courtier exerçant à New York pour la banque japonaise Daiwa Bank s’élèverait à plus d’un milliard de dollars. Il a été condamné à quatre ans de prison et à une amende de 2,6 M$.

- 1998, Yasuo Hamanaka (1,75 Md€). – L’ancien chef du marché du cuivre de la société japonaise Sumitomo Corp aurait, pendant six ans, acheté des millions de tonnes de cuivre pour faire monter les prix. Il a écopé de huit ans de prison.

- 2006, Brian Hunter (4 Md€). – En septembre 2006, le fonds spéculatif Amaranth Advisors s’effondre, la faute aux paris risqués sur le prix du gaz naturel pris quelques semaines auparavant par son trader vedette, Brian Hunter. Hunter a créé 2007 un nouveau portefeuille, Solengo Capital.

- 2008, Jérôme Kerviel (4,9 Md€). – Le 24 janvier, la Société Générale révèle une « fraude exceptionnelle », de 4,9 Md€ de la part d’un de ses salariés, Jérôme Kerviel, qui reconnaît avoir dissimulé des positions spéculatives de l’ordre de 50Md€ depuis 2005. Il encourt jusqu’à trois ans de prison et 375 000 € d’amende.

Depuis, ça continue de plus belle :

Il ne faut pas se précipiter pour réguler :

Il ne faut pas se précipiter pour réguler :

« Je recommande d’éviter la précipitation sur le sujet de la séparation des activités. » [Christian Noyer, gouverneur de la Banque de France, 15 mai 2012, Les Echos]

« Nous devons privilégier collectivement le dialogue et le pragmatisme. » [Frédéric Oudéa, PDG de la Société Générale, 16 juillet 2012, La Croix]

« Ce sujet est trop grave et complexe pour être abordé de manièreprécipitée ou idéologique. » [Frédéric Oudéa, PDG de la Société Générale, 20 juin 2012, Les Echos]

Bien au contraire, il faut profiter de l’accalmie (probablement temporaire) sur les marchés financiers pour limiter au plus vite l’impact d’une troisième crise bancaire toujours possible (après le sauvetage par les États en 2008 et par la BCE en 2011). Parler de “précipitation”, plus de quatre années après avoir frôlé le gouffre d’un premier effondrement bancaire, pour une réforme insignifiante, semble quelque peu exagéré…

Il n’y a aucune précipitation, de larges débats ont déjà eu lieu, les expériences ratées dans le monde anglo-saxon sont désormais éloquentes et tous les arguments indispensables à la décision politique ont été présentés.

On peut faire le parallèle avec la loi bancaire de 1984, où aucun banquier n’a protesté contre la dérégulation soudaine et totale, réalisée de façon “précipitée” et sans le moindre “pragmatisme”.

Le lecteur appréciera enfin si la défense forcenée d’un modèle de banque universelle relève ou non de “l’idéologie”…

Et l’Histoire jugera….

P.S. 3 dernières vidéos pour rire :

Le banquier nous explique donc que le Glass-Steagall ne marche pas, car Lehman a fait faillite. Bon, il n’y a plus de GS depuis 1999, mais qu’importe… Avec un GS, Lehman n’aurait probablement jamais coulé, car les activités spéculatives auraient été très limitées…

Enfin, un vrai moment de rire à l’Assemblée : un député soumet l’idée (soutenue par l’OCDE) de séparer les activités au moins dans un même groupe, filiales d’une holding de tête. C’est exactement le modèle des assurances en France. Réponse :

Mais pourquoi donc nommerait-on un charcutier à la tête de la holding, et pas un banquier ? Parce que !!!!!!

MAis le meilleur reste Oudéa :

Chapeau les artistes !

/http%3A%2F%2Fp6.storage.canalblog.com%2F63%2F27%2F861292%2F93792163.jpg)

/https%3A%2F%2Fci3.googleusercontent.com%2Fproxy%2Fe3H-t5T418zRlxAtWmclNJ2jgqeoryydjuhULO7pg1nnzxEjA8ixA9eqo6CnzHGhLbw0y209q0BNL9yceffccmQpco3g0WGrgW7_At2NITJUlGZpuKgfejRUBghSW8OECEoScf-6Dz-Boj3-WNNq409IoMo%3Ds0-d-e1-ft%23http%3A%2F%2Fwww.lespetitspoissontrouges.org%2Fpublic%2FJapon_Fevrier_2014%2Ffukushima_selection%2F.91_s.jpg)

/http%3A%2F%2Fwww.les-crises.fr%2Fwp-content%2Fthemes%2Flescrises%20responsives%2Fimages%2Fico3.png)

/http%3A%2F%2Fwww.gaucherepublicaine.org%2Fwp-content%2Fthemes%2Fresputheme%2Fimg_layout%2Frespublica_header_logo.gif)

/https%3A%2F%2Fprofilepics.canalblog.com%2Fprofilepics%2F7%2F4%2F747215.jpg)